可児先生

可児先生「人事プロフェッショナルの福利厚生ガイド」の第3回です。

経営の視点から福利厚生を見直し活用していこうという連載です。

私は、福利厚生専門誌「旬刊福利厚生」を発行する出版社、

株式会社労務研究所の代表取締役可児俊信です。

私がお相手をつとめますサトです。

よろしくお願いいたします。

これまでのお話しで福利厚生は人材戦略を実現したり、従業員のエンゲージメントを高めたりでき、経営に役立つ人事制度であると分りました。

ところで、昨今の物価上昇の中、この春先にはインフレ対応として手当や一時金を支給する企業が目立ちました。

物価上昇は今も続いていますが、来年も支給されるのでしょうか?

ここでは、物価上昇に対して現金給与を増やしカバーするのと、福利厚生充実で対応するのとどちらがよいか比べてみます。

楽しみです。

現金給与では会社の思いが従業員に十分伝わらない

会社が給与を増やすことになったらうれしいですよね。

では、会社が増やしたうち、従業員にはいくらが渡るか計算してみましょう。

手取りですね。

額面支給額から社会保険料、所得税・住民税を控除した実際に受け取ることができる金額が手取りです。

図表1を見てください。

結構、いろいろ引かれますね。

もったいないです。

振込額しか見ない社員が多いので、税金と社会保険料が控除されていることを、分かっていない社員もいると思います。

従業員は、税金・社保が控除された手取りを受け取る

所得税はどのくらい引かれるのですか?

額面の多い人ほどたくさん引かれますので、一概に言えません。

所得税率は最も少ない人で5%ですが、年収1000万だと20%、年収2000万円だと33%です。復興特別税は除いています。

住民税は額面にかかわらず税率は全員10%です。

じゃ、税金の税率は合計して

15%から30%くらいということですね。

年収1,000万円のサラリーマンは、大体134万円の所得税・住民税を払っています。

もちろん人により差はありますが。

次は社会保険料の負担です。

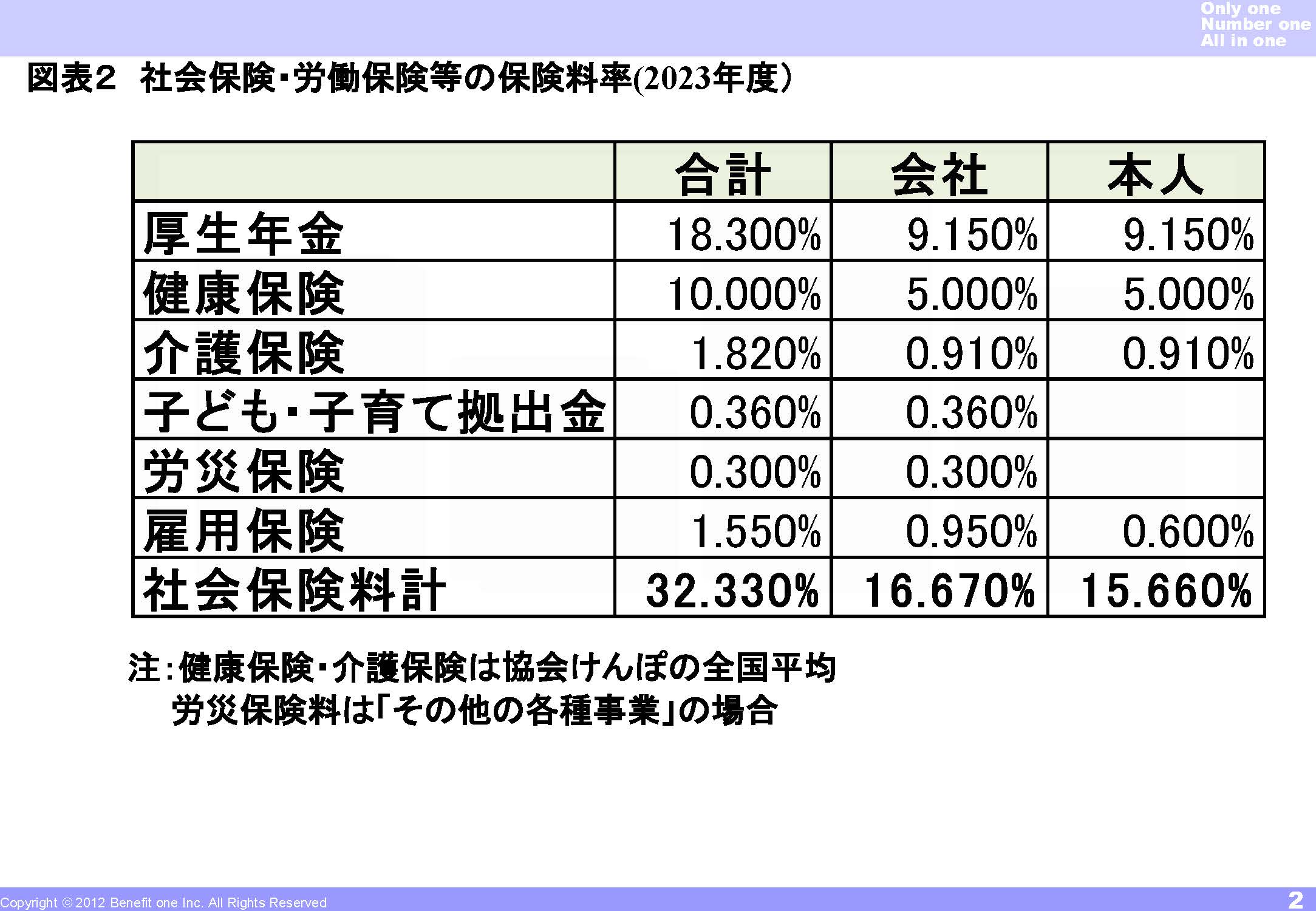

社会保険は厚生年金、健康保険、介護保険、さらに労働保険として雇用保険と労災保険があります。さらに子ども・子育て拠出金もあります。

このうち労災保険と子ども・子育て拠出金は会社だけが負担します。

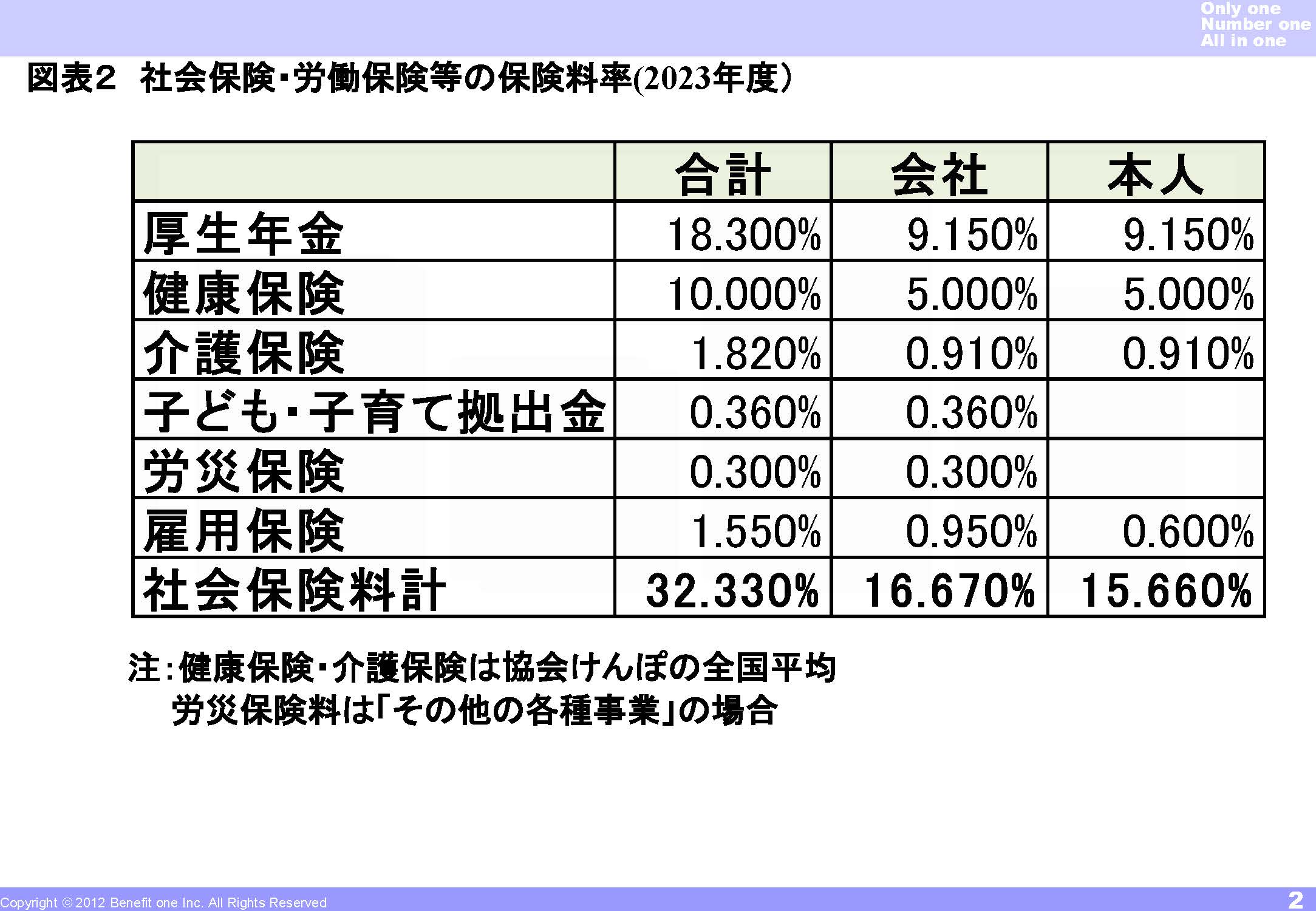

それらの保険料率を合計したものが、図表2です。厚生年金と健康保険が大きいですね。

額面の年収にそれぞれのパーセンテージを乗じると、保険料概算額が求められます。

年収1,000万円の社員は、1,000万円×15.66%で、概算156万円の社会保険料が天引きされていることになりますね。

税金と合計して、290万円が天引きされて,手取りは710万円です。

3割近くとられていますね。

会社は額面に対して16%の負担増

会社も社員に給料を払うと、社会保険料もはらいます。

社会保険料はおおむね従業員と折半負担し、会社が負担する社会保険料が法定福利費です。

先ほどの図表2だと、会社は額面の給与に加えて法定福利費約16.67%も負担することになります。

増額した1万円の給与は半分強しか従業員に渡らない

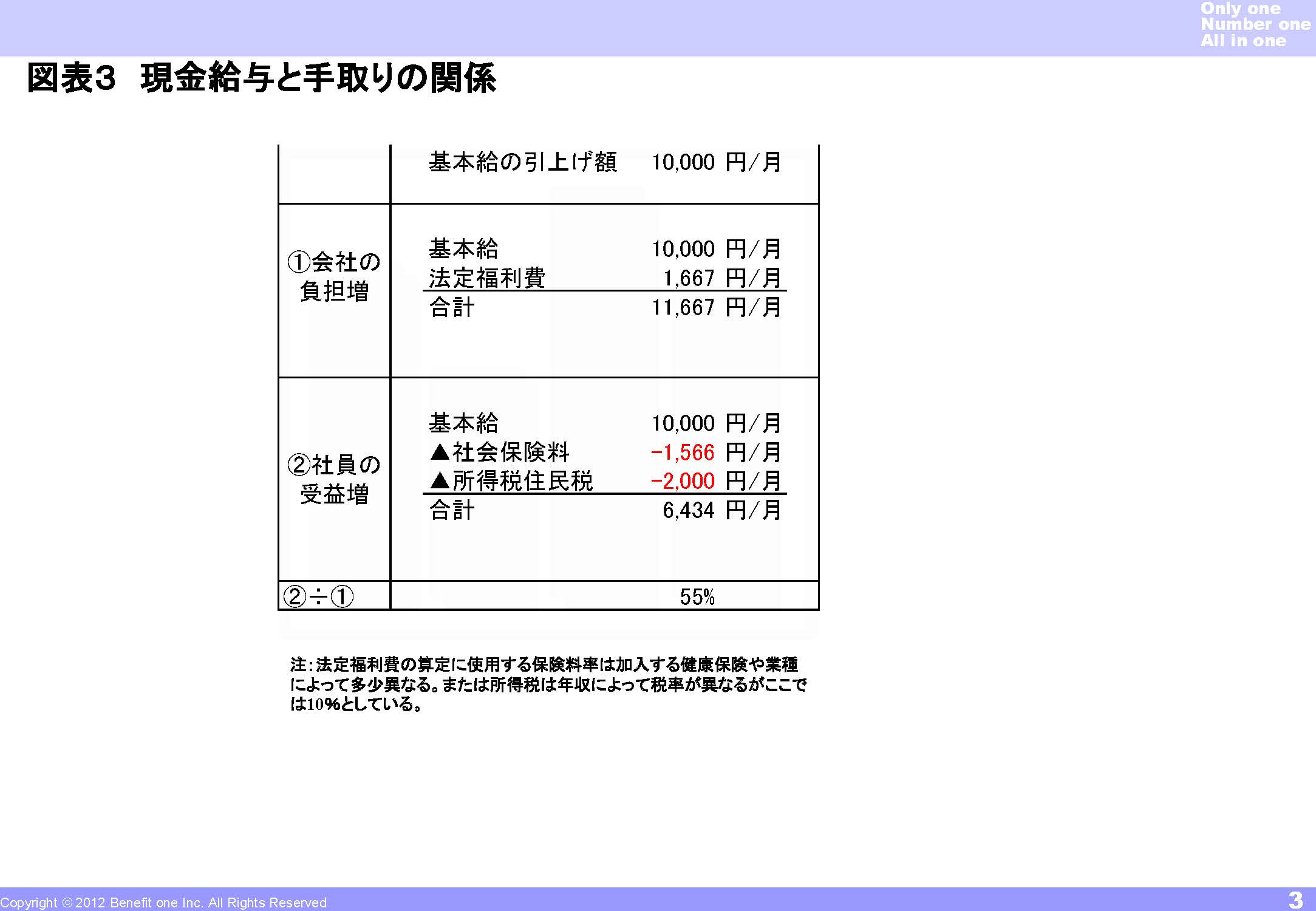

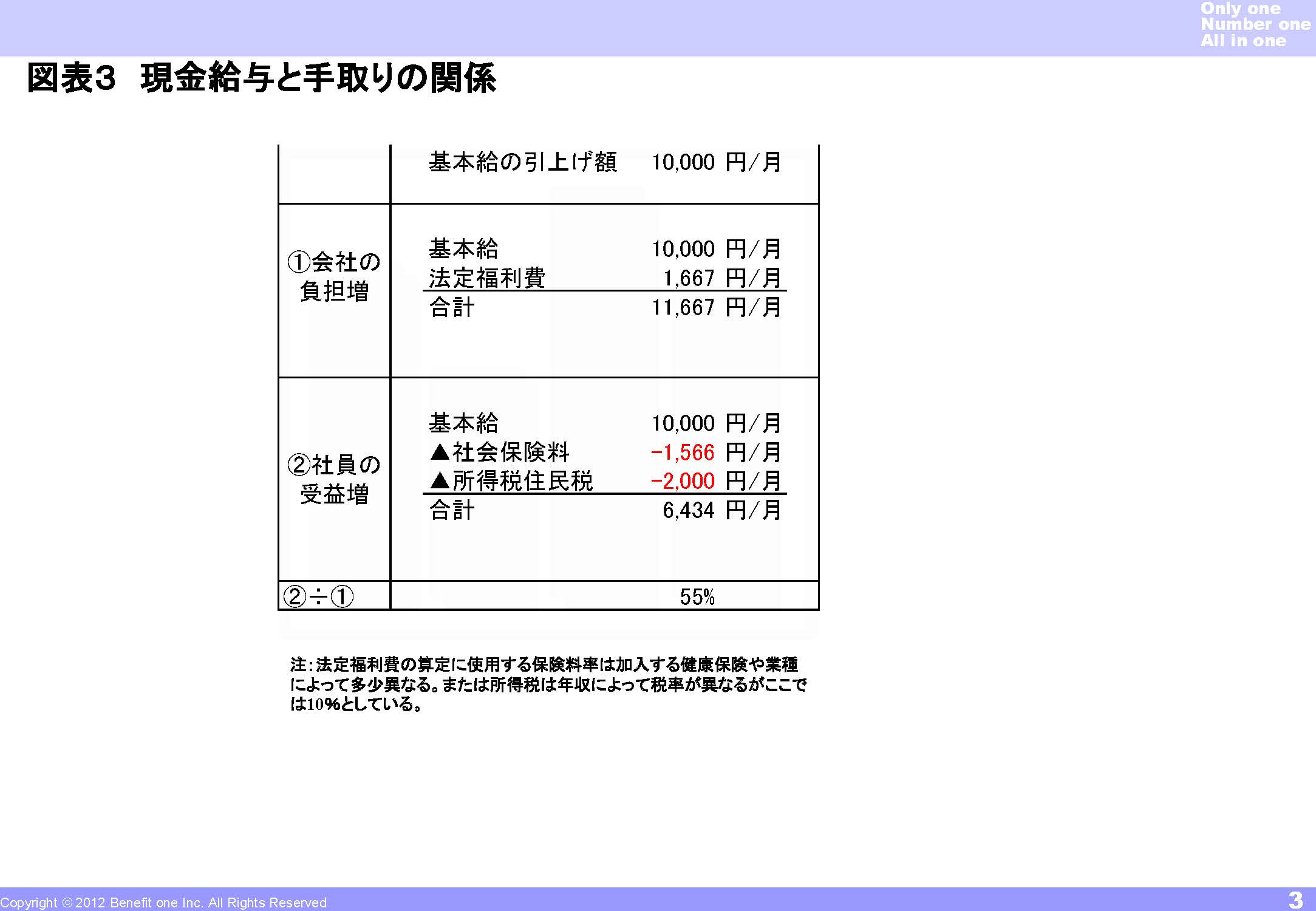

ここまでのことを、基本給を月額10,000円ベースアップする場合で計算してみましょう。図表3をみてください。

会社は社会保険料負担、つまり法定福利費1,167円も同時に増えます。よって会社は11,667円を負担することになります。

1万円ふやすのに11,667円かかるわけですね。

そうです。

一方、社員は給与から社会保険料、所得税・住民税が控除されます。

額面10,000円から3,566円天引きされ、6,434円しか手取りになりません。

会社が追加負担した11,667円のうち、社員には6,434円だけ渡る計算になります。

半分強の55%です。ああもったいない。

賃上げした人事の方も内心は十分社員にわたらないことを

残念に思っているはずです。

従業員の中には、手取りとか社会保険労とかの仕組みを

よく分かっていないない人が多いですからね。

福利厚生なら100%伝わる

それに対して、福利厚生費を月額1万円積み増す場合ではどうでしょうか?

福利厚生には原則として税金はかかりません。社会保険の対象にもなりません。

ということは?

会社が1万円積み増せば、社員にはそのまま1万円の受益増になります。

会社の想いが100%伝わります。

手取りで考えれば、現金給与よりも福利厚生の方が、投資対効果が高いです。

現金給与と比べた福利厚生のメリットは

手取りの違いから来る投資対効果の違いですね。

福利厚生はスケールメリットが働きさらに割安に

現金給与と比べた福利厚生のメリットは、手取りだけでなくスケールメリットもあります。

福利厚生は、会社として制度を導入しますから、社員全員分をまとめて提供することになります。

個々の社員への支給である給与に比べスケールメリットが働き割安で同等の受益が可能です。

会社が負担できる人件費はおのずと限られるので、福利厚生の方が従業員全体の受益総額を高めることができます。

個人で生命保険に加入する場合、銀行口座から保険料を振替えるよりも給与控除の方が保険料は割安となります。

また、Bグループ保険(保険料を給与控除で従業員が負担する団体定期保険)のように従業員を一括で募集・契約管理することで割安となるものもあります。

保険会社から見たら、保険料を銀行口座から引き落としできないリスクや銀行への手数料も発生しますよね。

給与天引きならある意味、会社が保険料集金をやってくれるわけですから、当然保険料も割り引くことが可能です。

フィットネスクラブも私が個人で契約するより、

会社が契約して利用する方が安いです。

高級リゾート施設は、個人ではなかなか契約できませんよね。

福利厚生制度として会社経由で利用した方が得ですね。

スケールメリットを生かせる福利厚生の方が、

現物給与よりメリットがあります。

ますます福利厚生が好きになりました。

福利厚生と比べた現金給与のデメリットは、現金給与だと人件費全体が増えてしまうということです。

まず、残業代算出のもととなる時間あたり賃金も増えてしまいます。

現金給与が増えれば残業単価も増え、残業代も増えます。

社員にとってはうれしいですけど。

また退職一時金や企業年金の掛金の算定に基本給を使用していると、その算定額も増えてしまいます。

そうならないよう基本給をそのまま退職金の算定に使用する会社は少ないですが。

このように福利厚生は税制上、社会保険料上優遇されています。

限られた人件費の有効活用、投資対効果を高めたいなら是非福利厚生を活用すべきです。

.gif)

.gif)

発行:株式会社労務研究所

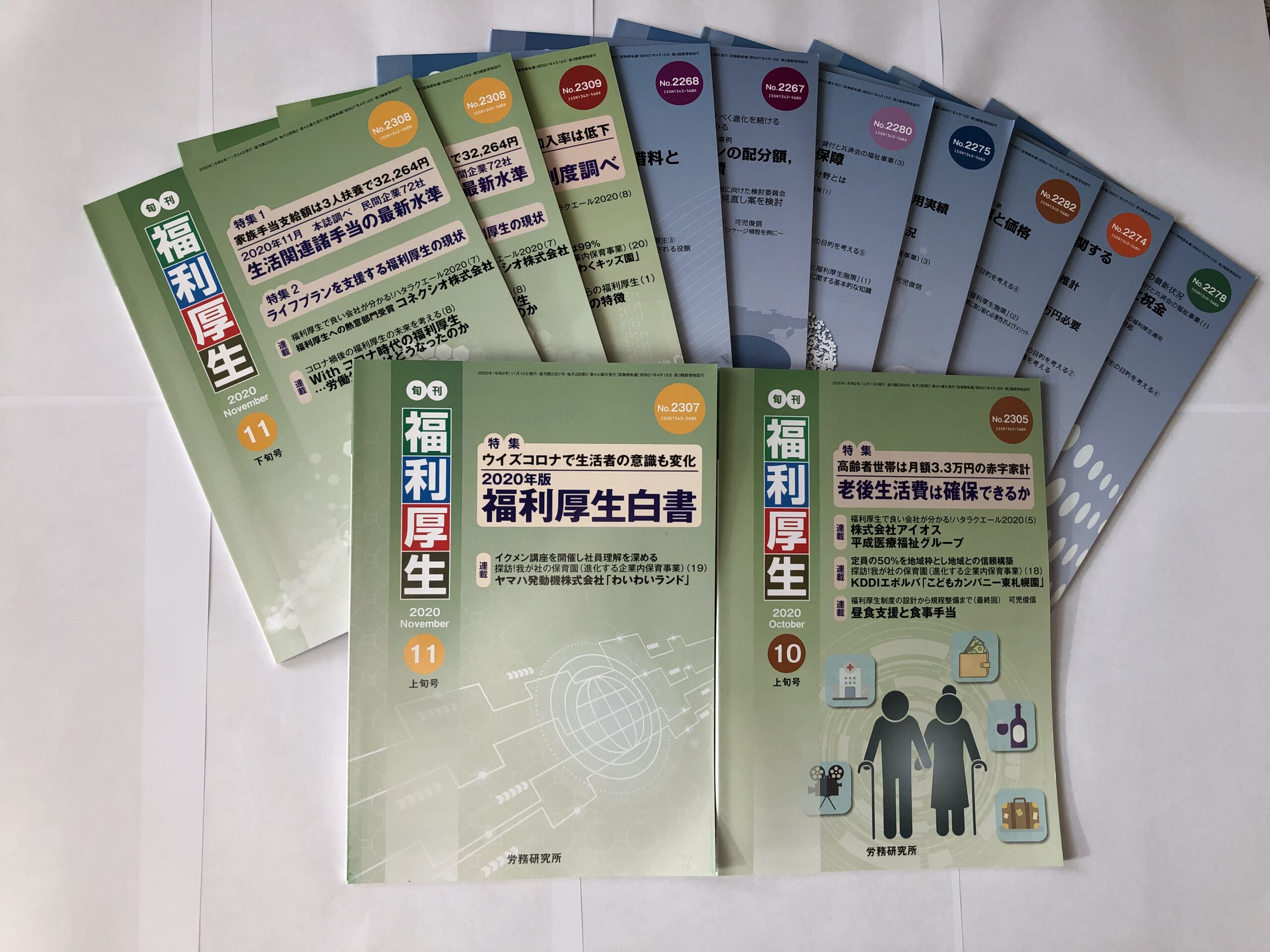

株式会社労務研究所では、福利厚生に関する実務誌「旬刊福利厚生」を毎月2回刊行しています。

福利厚生施策の実態調査、事例紹介、動向の解説および重要な関係情報を分かりやすく編集した実務誌です。

株式会社労務研究所 代表取締役

~福利厚生専門誌「旬刊福利厚生」を発行する出版社

千葉商科大学会計大学院会計ファイナンス研究科 教授

可児 俊信 氏

公式HP:https://rouken.com

ご相談・お問合せはこちらから

1996年より福利厚生・企業年金の啓発・普及・調査および企業・官公庁の福利厚生のコンサルティングにかかわる。年間延べ700団体を訪問し、現状把握と実例収集に努め、福利厚生と企業年金の見直し提案を行う。著書、寄稿、講演多数。

◎略歴

1983年 東京大学卒業

1983年 明治生命保険相互会社(現明治安田生命保険)

1988年 エクイタブル生命(米国ニューヨーク州)

1991年 明治生命フィナンシュアランス研究所(現明治安田生活福祉研究所)

2005年 千葉商科大学会計大学院会計ファイナンス研究科教授 現在に至る

2006年 ㈱ベネフィット・ワン ヒューマン・キャピタル研究所所長 現在に至る

2018年 ㈱労務研究所 代表取締役 現在に至る

◎著書

「新しい!日本の福利厚生」労務研究所(2019年)、「実践!福利厚生改革」日本法令(2018年)、「確定拠出年金の活用と企業年金制度の見直し」日本法令(2016年)、「共済会の実践的グランドデザイン」労務研究所(2016年)、「実学としてのパーソナルファイナンス」(共著)中央経済社(2013年)、「福利厚生アウトソーシングの理論と活用」労務研究所(2011年)、「保険進化と保険事業」(共著)慶應義塾大学出版会(2006年)、「あなたのマネープランニング」(共著)ダイヤモンド社(1994年)、「賢い女はこう生きる」(共著)ダイヤモンド社(1993年)、「元気の出る生活設計」(共著)ダイヤモンド社(1991年)